Финансовый менеджмент Назад на образовательную программу

МЕТОДИЧЕСКИЕ РЕКОМЕНДАЦИИ - МЕТОДИЧЕСКИЕ РЕКОМЕНДАЦИИ СТУДЕНТАМ ПО ИЗУЧЕНИЮ ДИСЦИПЛИНЫ

Разделы

Список Литературы

- Ионова, Ю.Г. Финансовый менеджмент : учебник / Ю.Г. Ионова, В.А. Леднев, М.Ю. Андреева ; под ред. Ю. Ионова. - М. : Московский финансово-промышленный университет «Синергия», 2016. - 288 с. - читать в библиотеке

- Кириченко, Т.В. Финансовый менеджмент : учебник / Т.В. Кириченко. - М. : Дашков и Ко, 2014. - 484 с. - читать в библиотеке

- Толкачева, Н.А. Финансовый менеджмент : курс лекций / Н.А. Толкачева. - М. : Директ-Медиа, 2014. - 144 с. - читать в библиотеке

Ваш библиотекарь |

Внимание!Для входа в Электронную Библиотеку Вам нужно получить Логин и Пароль.

|

|

Форма контроля

Форма отправки результатов (ТЕСТ, РЕФЕРАТ)

|

|

ВАШ Куратор(495) 632-00-78 |

Содержание разделов печать раздела -

Сущность, цели и задачи финансового менеджмента

верх

Лекция 1. Финансовый менеджмент: содержание и механизм

Финансовый менеджмент - это система рационального управления процессами финансирования хозяйственной деятельности коммерческой организации: денежными потоками, движением финансовых ресурсов и соответствующей организацией финансовых отношений. Финансовый менеджмент — финансовая система управления на уровне организации, направленная на достижение общих целей управления и взаимодействующая с внешней средой: контрагентами, заказчиками, подрядчиками, государством, банками и пр. Финансовый менеджмент — наиболее сложная часть в общей системе управления организацией, поскольку любое принятое управленческое решение в конечном счете фокусируется в финансовом результате.

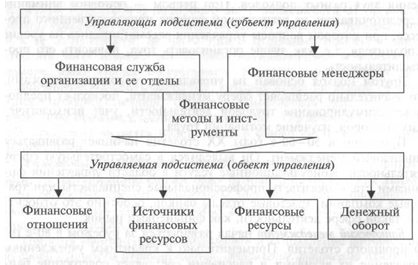

Как любая система управления, финансовый менеджмент состоит из двух подсистем: управляющей (субъект управления) и управляемой (объект управления) (рис. 1).

Управляющая подсистема (субъект управления) — это финансовая служба организации и ее структурные подразделения. Финансовая служба как аппарат управления может быть представлена финансовой дирекцией, финансовым управлением, финансовым отделом, сектором, участком в составе бухгалтерии. Конкретная структура финансовой службы, ее кадровый состав во многом зависят от организационно-правовой формы хозяйствующего субъекта, его размера, вида деятельности и задач, поставленных руководством организации. Финансовый менеджер управляет финансами организации с помощью стандартных методов и приемов, находящихся в его арсенале.

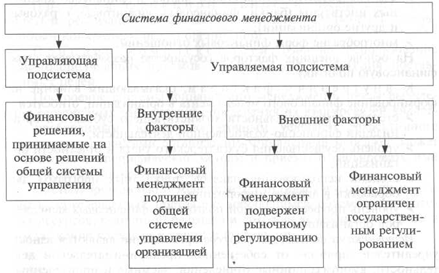

Как управляющая подсистема финансовый менеджмент ограничен государственным регулированием системой налогов, ставок рефинансирования, тарифов, лицензирования, амортизационной политикой и т.п. (рис. 2). Управляемая подсистема (объект управления) в финансовом менеджменте — это финансовые отношения, источники финансовых ресурсов, финансовые ресурсы, денежный оборот.

Финансовые отношения должны строиться и использоваться в текущей деятельности организации с целью активного воздействия на бизнес и ее финансовые результаты и всегда оформляться документально. В основе управления финансовыми отношениями лежит их экономическая целесообразность. Среди внешних факторов, влияющих на создание рационального финансового менеджмента в организации, можно выделить:

- условия экономического развития страны;

- уровень интегрированности страны в мировую экономическую систему;

- состояние рыночной инфраструктуры (уровень правового, информационного и культурного развития);

- степень развития финансового рынка и финансово-кредитных институтов (банки, финансовые, лизинговые, страховые и другие организации);

- многообразие форм финансовых отношений.

На основе внешних факторов государство разрабатывает свою финансовую политику. К внутренним факторам, оказывающим влияние на формирование финансового менеджмента в организации, относятся:

- степень самостоятельности хозяйствующего субъекта в организации финансово-хозяйственной деятельности;

- уровень осуществления бухгалтерского учета и отчетности организации;

- степень использования пакетов прикладных программ для обработки и анализа информации;

- уровень профессиональной подготовки финансовых менеджеров организации.

Источниками финансовых ресурсов организации являются взносы учредителей, прибыль от собственной предпринимательской деятельности, амортизационные отчисления, заемные и привлеченные средства. Каждый из источников имеет свою стоимость. Основная задача управления источниками финансовых ресурсов — оптимизация их структуры в краткосрочной и долгосрочной перспективе. Финансовые ресурсы организации представляют собой совокупность собственных денежных доходов (в наличной и безналичной формах) и поступлений извне (привлеченных и заемных), аккумулируемых организацией и предназначенных для выполнения финансовых обязательств, финансирования текущих затрат и затрат, связанных с развитием производства. Эффективное управление финансовыми ресурсами включает в себя управление активами в краткосрочном и долгосрочном аспектах.

Денежный оборот организации сопровождается потоком денежных поступлений и платежей, имеющих непрерывный характер. Финансовый менеджмент как подсистема в системе управления организацией испытывает на себе воздействие различных управленческих решений и поэтому должен строиться на определенных принципах, важнейшие из которых — адаптивность, функциональность, комплексность.

- Принцип адаптивности основан на том, что подсистема финансового менеджмента не обособлена рамками одной организации, а постоянно должна реагировать на изменения внешней среды и своевременно вносить коррективы в систему.

- Принцип функциональности предполагает соответствие реализации механизма финансового менеджмента поставленным конкретным целям организации.

- Принцип комплексности означает использование взаимодополняющих приемов и методов для достижения поставленных целей.

Построение системы финансового менеджмента путем выявления ее основных элементов и определения их взаимосвязей является необходимым, но не достаточным условием эффективного управления финансами организации. Финансовый менеджер может использовать специфические методы и приемы и варьировать ими при решении конкретных задач. Систему финансового менеджмента отличает высокая динамичность, обусловленная постоянно меняющимся объемом финансовых ресурсов, величиной расходов и доходов, колебаниями спроса и предложения капитала и другими факторами.

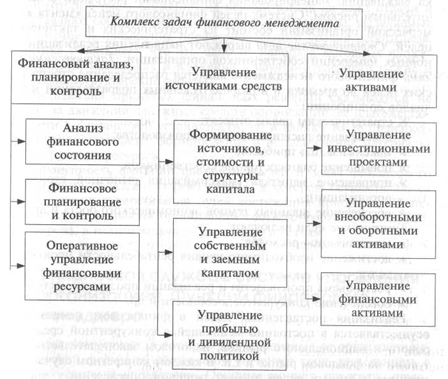

Лекция 2. Цель и задачи финансового менеджмента

В определении приоритетных целей финансового менеджмента ведущая роль принадлежит финансовой службе организации. Цель финансового менеджмента определяется с учетом экономической стратегии и тактики организации, места, роли и значения организации на рынке, остроты стоящих перед ней проблем, стадий жизненного цикла организации, места, роли и значения организации на рынке, остроты стоящих перед ней проблем, стадии жизненного цикла организации и отражается в ее финансовой политике. В финансовой политике организации должна сочетаться ее финансовая стратегия и тактика. Она интегрирует всю систему управления организацией в единое целое, создает движущие силы для ее развития и упрочения положения на рынке. Цели взаимосвязаны и предполагают постановку и решение комплекса конкретных задач в рамках системы финансового менеджмента. Задачи финансового менеджмента основываются на реализации главной цели функционирования и развития организации. Их можно сгруппировать по направлениям, представленным на рис. 3.

Цель стабилизации финансового состояния связана с большими потерями и необходимостью достижения конкурентоспособности коммерческой организации. В этом случае предпринимается тактика выживания, маневрирования финансовыми ресурсами с незначительным риском. Система целей финансового менеджмента коммерческой организации состоит из стратегических и тактических целей. Стратегические цели выражают направления реализации основных намерений собственников организации. Тактическими целями финансового менеджмента является распределение стратегических целей во времени и в разрезе отдельных подразделений и филиалов организации. К стратегическим целям относят:

- обеспечение расширенного воспроизводства;

- максимизацию прибыли;

- повышение благосостояния собственников;

- приращение капитала (максимизация рыночной стоимости организации);

- обеспечение заданных темпов экономического роста и др.

Тактические цели включают:

- минимизацию расходов;

- достижение необходимого уровня рентабельности продукции, услуг;

- рост объема производства и реализации продукции, услуг;

- обеспечение конкурентоспособности и др.

Реализация поставленных целей в финансовом менеджменте осуществляется в постоянно меняющейся конкурентной среде мирового и национального рынков; налоговом законодательстве; ситуации на фондовом рынке и т.п. В каждом конкретном случае достижение заданных целей требует решения определенных задач и выбора оптимального варианта их решения.

Лекция 3. Функции финансового менеджмента

Основными функциями объекта управления в финансовом менеджменте являются:

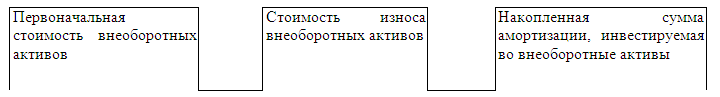

Воспроизводственная, т.е. деятельность по обеспечению эффективного воспроизводства капитала, авансированного для текущей деятельности и инвестированного для капитальных и финансовых вложений в долгосрочные и краткосрочные активы предприятия. Простое воспроизводство капитала обеспечивает самоокупаемость производственно - коммерческой деятельности предприятия. Расширенное воспроизводство капитала обеспечивает самоокупаемость и самофинансирование производственно-коммерческой деятельности предприятия. Оценку эффективности реализации воспроизводственной функции финансового менеджмента можно провести по следующим показателям:

- рост собственного капитала;

- превышение темпов в роста собственного капитала над темпами роста

- валюты баланса;

- степень капитализации прибыли, т.е. доли прибыли, направленной на создание фондов накопления и доли нераспределенной прибыли в чистой прибыли, остающейся в распоряжении предприятия;

- повышение доходности (рентабельности) капитала;

- повышение скорости оборота капитала, сопровождаемое ростом его доходности.

Производственная, т.е. регулирование текущей производственно-коммерческой деятельности предприятия по обеспечению эффективного размещения капитала созданию необходимых денежных фондов и источников финансирования текущей деятельности. Оценку эффективности реализации производственной функции финансового менеджмента можно провести по следующим показателям:

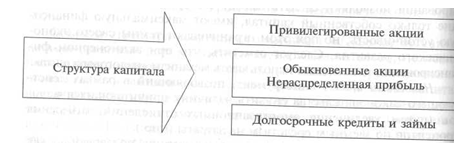

- структура капитала;

- структура распределения балансовой прибыли;

- уровень и динамика себестоимости продукции и затрат на единицу продукции;

- уровень и динамка затрат на единицу продукции;

- уровень и динамика фонда оплаты труда.

Контрольная, т.е. контроль рублем за использованием финансовых ресурсов. Каждая хозяйственная операция должна отвечать интересам предприятия, исходя из его конечных целей. Поэтому контроль за финансовой целесообразностью операций должен осуществляться непрерывно, начиная от платежей а поставку сырья, материалов, комплектующих, услуг посреднических организаций и т.д. и кончая поступлением денежных средств от выручки а реализованную продукцию. Функции объекта финансового менеджмента реализуются через функции субъекта управления, которые заключаются в следующем:

- прогнозирование финансовых состояний (ситуаций);

- планирование финансовой деятельности;

- регулирование денежного оборота;

- учет затрат и результатов производственной, инвестиционной и финансовой деятельности;

- анализ и оценка эффективности использования и вложения капитала;

- координация – согласованность работ всех звеньев системы управления, аппарата управления и специалистов;

- стимулирование – побуждение работников финансовой службы к заинтересованности в результатах своего труда.

- контроль за расходованием и поступлением денежных средств на всех этапах производственно-коммерческого цикла.

Основное правило, или принцип, которым должны руководствоваться финансовые менеджеры - это исключительность интересов фирмы (предприятия). Конечные финансовые цели предприятия определяют всю цепочку целей и действий всех участников процесса. Правовая законность операций обеспечивает их защиту и законность доходов. Поэтому функциональными обязанностями финансового менеджера в коммерческой организации являются:

- обеспечение правовой законности и защищенности хозяйственных операций с капиталом и финансовыми ресурсами предприятия;

- налаживание нормальных финансовых взаимоотношений со всеми участниками коммерческой операции;

- разработка планов и прогнозов вложения капитала и оценка их эффективности;

- выбор и обоснование кредитной и валютной политики предприятия;

- разработка и реализация инвестиционных проектов, направленных на повышение доходности предприятия и его дочерних организаций;

- страхование капитала и финансовых операций от финансовых рисков и потерь;

- выявление рейтинга предприятия и конкурентов;

- непрерывное обеспечение хозяйственной деятельности финансовыми ресурсами и контроль за эффективностью их использования;

- анализ финансовых результатов и финансового состояния предприятия и клиентов.

Лекция 4. Структура финансового менеджмента

В практическом использовании финансовый менеджмент связан с управлением разными финансовыми активами, каждый из которых требует использования соответствующих приемов управления и учета специфики соответствующего звена финансового рынка. Поэтому финансовый менеджмент можно рассматривать как сложный управленческий комплекс, который включает в себя:

- риск-менеджмент;

- менеджмент кредитных операций;

- менеджмент операций с ценными бумагами;

- менеджмент операций с драгоценными металлами и камнями;

- менеджмент операции с недвижимостью;

- менеджмент финансовых инноваций.

Управление финансами осуществляется во времени. Временный признак влияет на цели и направления управления. По временному признаку финансовый менеджмент делится на: стратегический и оперативно-тактический.

стратегический менеджмент представляет собой управление инвестициями. Он связан с реализацией выбранной стратегической цели и предполагает:

- финансовую оценку проектов вложения капитала;

- отбор критериев принятия инвестиционных решений;

- выбор наиболее оптимального вложения капитала;

- определение источников финансирования.

Все инвестиции протекают во времени, поэтому в стратегическом финансовом менеджменте важно учитывать фактор времени:

- ценность денег со временем снижается;

- чем продолжительнее инвестиционный период, тем больше степень финансового риска.

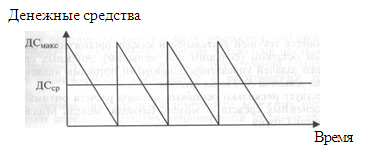

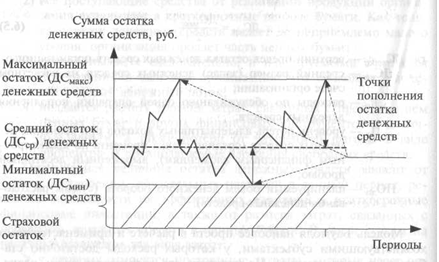

оперативно-тактический менеджмент представляет собой оперативное управление денежной наличностью, которое направлено:

- на обеспечение такой суммы наличных денег, которой будет достаточно для выполнения финансовых обязательств;

- на достижение высокой доходности от использования временно-свободных наличных денег в качестве капитала.

Т. о. оперативно-тактический менеджмент представляет собой систему управления, нацеленную на финансирование простого воспроизводства.

Взаимосвязь финансового, производственного, инвестиционного менеджмента

верх

Финансы относятся к числу широко распространенных, обобщающих экономических категорий, характеризующих процессы денежной природы и денежные отношения в обществе. Финансы – обширнейшая область знаний и практической деятельности. Сегодня выделяют наиболее крупные сферы функционирования финансов: государственные финансы; финансы предприятий; деньги; денежное обращение; кредит и кредитная система; страхование; рынок ценных бумаг и другие. Финансовый менеджмент представляет собой важную часть менеджмента, или форму управления процессами финансирования предпринимательской деятельности. Финансовый менеджмент, или управление финансами предприятия, означает управление денежными средствами, финансовыми ресурсами в процессе их формирования, распределения и использования с целью получения оптимального конечного результата. Финансовый менеджмент представляет собой управление финансами предприятия, направленное на оптимизацию прибыли, максимизацию курса акций, максимизацию стоимости бизнеса, чистой прибыли на акцию, уровня дивидендов, чистых активов в расчете на одну акцию, а также на поддержание конкурентоспособности и финансовой устойчивости хозяйствующего субъекта. Финансовый менеджмент охватывает все направления, но более всего реализуется в сфере «Финансы предприятий». Финансы предприятий – это система денежных отношений, выражающихся в образовании доходов (денежных фондов, ресурсов), осуществлении расходов (распределении и перераспределении фондов, ресурсов), контроле эффективности названных процессов или контроле эффективности социально-экономического развития.

Процесс функционирования любого предприятия носит циклический характер. В пределах одного цикла осуществляется: привлечение необходимых ресурсов; соединение их в производственном процессе; реализация произведенной продукции; получение конечных финансовых результатов. Относительно самостоятельным экономическим объектом, составляющим сферу приложения общих функций управления, являются денежные средства (финансовые ресурсы). В условиях рыночной экономики резко повышается значимость эффективного управления финансовыми ресурсами. От того, насколько эффективно и целесообразно они трансформируются в основные и оборотные средства, а также средства для стимулирования рабочей силы, зависит благополучие предприятия. Некоторые российские ученые рассматривают финансовый менеджмент в основном с позиции науки о принятии финансовых решений. Финансовый менеджмент надо рассматривать как интегральное явление, имеющее разные формы проявления. С функциональной точки зрения финансовый менеджмент представляет систему экономического управления и часть финансового механизма. С институциональной точки зрения финансовый менеджмент есть орган управления, то есть аппарат управления. С организационно-правовой точки зрения финансовый менеджмент – это вид предпринимательской деятельности. Правовое и нормативное обеспечение финансового менеджмента предполагает наличие пакета нормативно-законодательных актов, в том числе указов Президента РФ, постановлений Правительства РФ, приказов отраслевых министров и т.д., которыми руководствуются органы управления предприятия в процессе воздействия на его финансовую систему.

Целями финансового менеджмента являются: максимизация полезного экономического результата деятельности предприятия; повышение ее экономического потенциала; максимизация прибыли при минимизации расходов; обеспечение конкурентоспособности на рынке; наилучшее использование имеющихся источников финансирования и привлечения новых для достижения поставленных задач; оптимизация структуры активов предприятия; обеспечение финансовой стабильности предприятия. Важную роль при этом играет правильный выбор финансовой политики предприятия. Целью разработки финансовой политики любого предприятия является построение эффективной системы управления финансами, направленной на достижение стратегических и тактических целей и задач. Два типа финансовых решений взаимосвязаны и взаимно переплетены. С точки зрения финансовых решений на предприятии финансовый менеджмент – это система управления процессами инвестирования и финансирования предпринимательской деятельности, управления денежными потоками в целях обеспечения доходов. Финансовый менеджмент направлен на разработку финансовой политики, включает стратегический и тактический финансовый менеджмент и позволяет принимать и реализовывать финансовые решения. Стратегический финансовый менеджмент представляет собой систему управления финансовыми потоками предприятия, нацеленную на реализацию долгосрочных финансовых целей и позволяющую обеспечить финансирование расширенного воспроизводства. Основными элементами стратегического финансового менеджмента являются:

- управление инвестиционными проектами;

- реорганизация (реструктуризация) предприятий;

- стратегическое финансовое планирование.

Наряду со стратегическим финансовым менеджментом важную роль выполняет тактический финансовый менеджмент, который представляет систему управления, нацеленную на финансирование простого воспроизводства. Базовыми звеньями тактического финансового менеджмента являются: управление оборотным капиталом; краткосрочное финансирование; текущее финансовое планирование. Финансовая стратегия представляет собой детально проработанную концепцию привлечения и использования финансовых ресурсов предприятия, включая конкретный механизм формирования требуемого объема финансирования за счет различных источников и форм, а также механизм эффективного вложения этих ресурсов в активы предприятия. По виду основных источников финансирования различают стратегии:

- самофинансирования;

- заемного финансирования;

- венчурного финансирования;

- ориентированные на использование нетрадиционных источников финансирования.

По направлениям вложения финансовых ресурсов в капитал предприятия различают две стратегии:

- долгосрочного финансирования (стратегия финансирования внеоборотных активов);

- текущего финансирования (стратегия финансирования оборотных активов).

По влиянию на величину стоимости капитала предприятия различают:

- стратегию сохранения стоимости капитала предприятия (стратегию рефинансирования);

- стратегию увеличения стоимости капитала предприятия;

- стратегию изменения величины уставного капитала предприятия.

По методам финансовой реорганизации предприятия различают стратегии на основе: слияния; присоединения; разделения; выделения; преобразования. Производственный менеджмент - это система реализации управленческих решений для эффективного функционирования производственного процесса на период времени менее одного года. Под производственным процессом понимается технологически обоснованное преобразование трудовыми ресурсами и средствами труда различных свойств, предметов труда для получения необходимых конкретных видов продукции определенного количества и качества. В производственном менеджменте понятие "производства" несколько шире, чем в литературе по организации производства. Под производством понимают целенаправленную деятельность по созданию чего-либо полезного. Производственная система – целенаправленный процесс, превращающий отдельные элементы в полезную продукцию. Для постановки и решения задач в производственном менеджменте используется системный подход, предполагающий рассмотрение различных составляющих производственного менеджмента с целью осмысления их структуры, организации и других особенностей, выявления закономерностей развития и совершенствование методов управления. В производственном менеджменте в качестве субъекта управления чаще всего выступают хозяйственные руководители, многочисленные органы управления. Объекты управления — это предприятия, трудовые коллективы, работники, факторы производства в виде орудий и предметов труда, природные ресурсы, научно-технический и информационный потенциал. Центральным звеном производственного менеджмента является предприятие. Каждое предприятие производит продукцию, товары, услуги, осуществляет основную деятельность. В этом его главная цель и задача, смысл существования. Отсюда следует, что в основу управления предприятием ставится управление производственным процессом вне зависимости от того, производятся в организации товары или услуги, знания или информация. Производственный менеджмент можно определить как систему форм и методов управления экономикой предприятия, направленную на достижение оптимальных результатов в его производственной, коммерческой и финансовой деятельности.

Взаимосвязь показателей производственного менеджмента реализуется функциональными подсистемами, блоками и комплексами функциональных задач. В связи с разнообразием обрабатываемой информации и степенью ее важности для принятия решения функциональные подсистемы формируются с учетом управления в целом, блоки - по отдельным функциям управления, а комплексы задач - по элементам производственного процесса (средства труда, труд, предметы труда, продукты труда). В нашей стране реализация задач производственного менеджмента осуществляется с использованием специализированных пакетов прикладных программ. Составляющими производственного менеджмента являются: планирование производства; инновационная деятельность; тактический маркетинг; управление качеством, ресурсосбережением, финансами и персоналом; организация обеспечивающего, основного и вспомогательного производства, а также сервиса потребителей. Профессиональные знания в области производственного менеджмента необходимы менеджерам и специалистам различных сфер деятельности, поскольку эффективное функционирование любой организации зависит от качественного управления производственными процессами. Основные функции руководителя организации – планирование, организация деятельности, мотивация, контроль, коммуникации, принятие решений, лидерство. Но в сегодняшней обстановке всеобщей конкуренции от руководства требуется нечто большее, чем просто выполнение этих функций. Более чем когда-либо нынешние руководители должны заботиться о производительности и о том, чтобы их организация работала как можно эффективнее и производительнее, чем ее конкуренты.

Инновационный менеджмент - взаимосвязанный комплекс действий, нацеленный на достижение или поддержание необходимого уровня жизнеспособности и конкурентоспособности предприятия с помощью механизмов управления инновационными процессами. Объектами инновационного менеджмента являются инновация и инновационный процесс. Укрупнено инновации могут быть разделены на продуктовые, технологические и организационно-распорядительные. Последние в большинстве случаев неизбежны при внедрении как продуктовых, так и технологических инноваций. Известны классификации инноваций по следующим признакам: распространенность, место в производственном цикле, преемственность, охват рынка, степень новизны и инновационный потенциал. Инновационный процесс - это процесс создания, освоения, распространения и использования инновации. Также инновационный процесс применительно к продукту (товару) может быть определен как процесс последовательного превращения идеи в товар через этапы фундаментальных и прикладных исследований, конструкторских разработок, маркетинга, производства, сбыта. Целью инновационного менеджмента является установление основных векторов научно-технической и производственной деятельности компании в следующих областях ее деятельности:

- разработка, совершенствование и внедрение новой продукции (собственно инновационная деятельность);

- дальнейшая модернизация и развитие старых рентабельных производств;

- закрытие старых производств.

Одной из главных задач инновационного менеджмента является выработка стратегии самих инновации и мер, направленных на их воплощение в жизнь. Задачи инновационного менеджмента включают:

- разработку планов и программ инновационной деятельности предприятия;

- обеспечение финансами и материальными ресурсами программ инновационной деятельности;

- обеспечение инновационной деятельности высококлассными специалистами, управление человеческими ресурсами;

- наблюдение за ходом разработки инновационной продукции и ее внедрения;

- проведение единой инновационной политики: координации деятельности в этой области в производственных подразделениях;

- создание временных целевых групп для комплексного решения инновационных проблем – от идеи до серийного производства продукции.

Как и для любой другой сферы управления, для инновационного менеджмента характерны пять стадий развития и функционирования: планирование, определение условий и организация, исполнение, руководство анализ результатов и внесение корректив. Инновационный менеджмент и инновационная деятельность в современных условиях – это образование в крупнейших фирмах единых научно-технических комплексов, объединяющих в единый процесс исследование и производство. Это определяет тесные связи на всех уровнях цикла «наука - производство - конечный потребитель». Сегодня в инновационной политике крупных фирм отчетливо проявилась тенденция к переориентации направленности научно-технической и производственно-сбытовой деятельности. Она выражалась прежде всего в стремлении к повышению в ассортименте выпускаемой продукции удельного веса новых наукоемких и высокотехнологичных изделий, сбыт которых ведет к расширению сопутствующих технических услуг: консультационных, инжиниринговых, обслуживающих.

Основные концепции финансового менеджмента

верх

Финансовый менеджмент как наука базируется на ряде фундаментальных концепций, разработанных в рамках современной теории финансов и служащих методологической основой для понимания сути тенденций, имеющих место на финансовых рынках, логики принятия решений финансового характера, обоснованности применения тех или иных методов количественного анализа. Концепция – определенный способ понимания, трактовки каких-либо явлений, выражающий ключевую идею для их освещения. Финансовый менеджмент базируется на следующих концепциях. Некоторые из базовых концепций носят достаточно теоретизированный характер. Концепция текущей стоимости по экономическому содержанию выражает деловую активность предприятия – приращение капитала. Предприниматель вкладывает свой первоначальный капитал в дело, от которого он рассчитывает получить новый капитал, который через определенный период должен возместить ранее инвестированный капитал и получить долю приращения капитала – прибыль. Концепция предпринимательского риска вытекает из концепции стоимости. Объективность оценки текущей стоимости по прогнозам экономических выгод зависит от того, насколько точно дан прогноз. Чем более точно финансовый менеджер предугадает в своих решениях возможный ход событий, тем меньше уровень предпринимательского риска. Основное содержание третьей базовой концепции потоков денежной наличности составляет разработку политики предприятия в области привлечения финансовых ресурсов, организации их движения, поддерживание их в определенном качественном состоянии. Финансовый менеджер должен знать, какое количество денежных средств необходимо для погашения обязательств, выплаты дивидендов, когда будет получен избыток денежной наличности, в какой промежуток времени фирма будет испытывать дефицит наличных. Большинство финансовых операций предполагает наличие некоторого источника финансирования данной операции. Концепция стоимости капитала состоит в том, что практически не существует бесплатных источников финансирования, причем мобилизация и обслуживание того или иного источника обходится предприятию не одинаково. Иными словами, во-первых, каждый источник финансирования имеет свою стоимость в виде относительных расходов, которые предприятие вынуждено нести за пользованием им, и, во-вторых, значения стоимости различных источников в принципе не являются независимыми. Эту характеристику необходимо учитывать, анализируя целесообразность принятия того или иного решения.

Теория структуры капитала и теория дивидендов Модильяни и Миллера.

Теория структуры капитала первоначально предполагала, что стоимость любого предприятия определяется исключительно его будущими доходами и не зависит от структуры его капитала, от соотношения в нем собственных и заемных средств. Она основывалась на концепции идеальных рынков капитала. Модифицированная теория утверждает:

- наличие определенной доли заемного капитала полезно предприятию;

- чрезмерное использование заемного капитала вредно;

- для каждого предприятия существует своя оптимальная доля заемного капитала.

Теория дивидендов Модильяни и Миллера помимо предпосылки о наличии идеальных рынков капитала, предполагает следующие допущения:

- политика выплаты дивидендов, которой придерживается предприятие, не влияет на его бюджет капиталовложений;

- политика выплаты дивидендов влияет на стоимость предприятия;

- поведение всех инвесторов рационально, так как они предполагают увеличение богатства его уменьшению.

В условиях рыночной экономики большинство предприятий в той или иной степени связано с рынками капитала, на которых можно найти дополнительные источники финансирования, получить некоторый спекулятивный доход, сформировать инвестиционный портфель для поддержания платежеспособности и др. Принятие решений и выбор поведения на рынке капитала, равно как и активность операций, тесно связаны с концепцией эффективности рынка, под которой понимается уровень его информационной насыщенности и доступности информации участникам рынка. Выделяют три формы эффективности рынка: слабую, умеренную и сильную. В условиях слабой формы эффективности текущие цены на акции полностью отражают динамику цен предшествующих периодов. В условиях умеренной формы эффективности текущие цены отражают не только имевшиеся в прошлом изменения цен, но и всю равнодоступную участникам информацию. Сильная форма эффективности означает, что текущие цены отражают не только общедоступную информацию, но и сведения, доступ к которым ограничен.

Теория асимметричной информации.

Асимметричная информация имеет место, где менеджер знает о будущем своего предприятия больше, чем наблюдающие за ней аналитики и инвесторы. В этом случае менеджеры могут на основе имеющейся у них закрытой информации определить, что цена акции или облигации их предприятия завышена или занижена. Существуют различные степени асимметрии, так как руководство предприятия всегда лучше, чем посторонние наблюдатели, информировано о его перспективах. Это оказывает влияние на финансовые рынки и решения, принимаемые менеджерами.

Идеальные рынки капитала.

Многие теории финансов основываются на понятии идеального, или совершенного, рынка капитала. Определение такого рынка включает следующие условия:

- отсутствие трансакционных издержек;

- отсутствие налогов;

- наличие столь большого числа покупателей и продавцов, что действия отдельных из них не влияют на цену соответствующих финансовых инструментов;

- отсутствие издержек информационного обеспечения – равнодоступность информации;

- одинаковые ожидания у всех действующих лиц;

- отсутствие издержек, связанных с финансовыми затруднениями.

Теория портфеля и модель оценки доходности финансовых активов.

Современная теория портфеля была предложена Гарри Марковицем. Согласно этой теории совокупный уровень риска может быть снижен за счет объединения рисковых активов в портфель. Основная причина снижения риска заключается в отсутствии положительной связи между доходностью большинства видов активов. Теория портфеля приводит к следующим выводам:

- для минимизации риска инвесторам следует объединять рисковые активы в портфели;

- уровень риска по каждому виду активов следует измерять не изолированно от отдельных активов, а исходя из его влияния на общий уровень риска диверсифицированного портфеля инвестиций.

Модель оценки доходности финансовых активов (САРМ) конкретизирует взаимосвязь между уровнем риска и требуемой доходностью. Эта модель, разработанная Д. Линтером, Я. Мойссином и У. Шарпом, основана на представлении идеальных рынков капитала и некоторых других допущениях. Согласно этой модели, требуемая доходность рисковых активов представляет собой функцию безрисковой доходности, средней доходности на рынке ценных бумаг и индексе колеблемости доходности данного финансового актива по отношению к доходности рынка в среднем. Концепция агентских отношений становится актуальной в условиях рыночных отношений по мере усложнения форм организации бизнеса. Большинству предприятий, которые определяют экономику страны, в той или иной степени присущ разрыв между функцией владения и функцией управления и контроля. Интересы владельцев компаний и ее управленческого персонала могут не всегда совпадать, что связано с анализом альтернативных решений, одно из которых обеспечивает сиюминутную прибыль, а другое рассчитано на перспективу. Чтобы устранить возможные противоречия между конфликтующими группами и ограничить возможность нежелательных действий менеджеров, исходя из собственных интересов, владельцы компании вынуждены нести так называемые агентские издержки. Известны три важнейшие категории агентских издержек:

- издержки на увеличение контроля за деятельностью менеджеров;

- издержки на создание организационной структуры, ограничивающей возможность нежелательного поведения менеджеров;

- альтернативные затраты, когда установленные правила ограничивают действия менеджеров.

Теория ценообразования опционов.

Опцион – это право (но не обязательство) купить или продать какие-либо активы по заранее оговоренной цене в течение определенного периода. Опцион может быть реализован или не реализован в зависимости от решения его держателя. Формализованная модель ценообразования опционов была предложена Фитером Блэком и Майроном Шоулзом. В управлении финансами предприятий она применяется для объяснения характерных особенностей таких финансовых инструментов, как варианты и конвертируемые ценные бумаги. В последнее время она используется для объяснения выгод сделок с новыми продуктами, которые по сути являются опционами на возможные продукты в будущем при анализе прекращения арендных соглашений или отказа от реализации проектов, а также в других ситуациях.

Одной из ключевых концепций в финансовом менеджменте является концепция альтернативных затрат, или затрат упущенных возможностей. Смысл ее состоит в следующем. Принятие любого решения финансового характера в подавляющем большинстве случаев связано с отказом от какого-то альтернативного варианта. Можно осуществлять транспортировку произведенной продукции собственным транспортом, а можно прибегнуть к услугам специализированных организаций. В этом случае решение принимается в результате сравнения альтернативных затрат, выраженных чаще всего в виде относительных показателей. Концепция альтернативных затрат играет весьма важную роль в оценке вариантов возможного вложения капитала, использования производственных мощностей, выбора вариантов политики кредитования покупателей и др. Альтернативные затраты, называемые также ценой шанса, или ценой упущенных возможностей, представляют собой доход, который могла бы получить компания, если бы предпочла иной вариант использования имевшихся у нее ресурсов. Термин «альтернативные издержки» является условным и не сводится к собственно затратам. Например, рассматриваются два варианта инвестирования средств. В случае принятия варианта А в виде альтернативных затрат будут выступать доходы, которые можно было бы получить, если бы был принят вариант В. Концепция альтернативных затрат проявляется при организации систем управленческого контроля. С одной стороны, любая система контроля стоит определенных денег, то есть связана с затратами, которые в принципе можно избежать. С другой стороны, отсутствие систематизированного контроля может привести к гораздо большим потерям.

Теория арбитражного ценообразования.

Доходность акций, как и риск получения доходов по ним, зависит не от одного, а от многих факторов. В связи с этим Стивен Росс предложил метод учета влияния нескольких факторов на доходность и риск получения доходов от акций, названный теорией арбитражного ценообразования. Доходность рынка зависит от множества факторов, таких, например, как экономическая ситуация в стране, оцениваемая валовым внутренним продуктом, стабильность мировой экономики, темп инфляции, изменения в налоговом законодательстве. Акции различных компаний неодинаково подвержены влиянию этих факторов. Согласно данной теории фактическая доходность акции равна ожидаемой доходности акции с добавлением величины прироста или уменьшения, которая зависит от изменения основных экономических факторов, чувствительности акции к этим изменениям, фактора случайности, отражающего специфические для предприятия или отрасли условия деятельности. Концепция компромисса между риском и доходностью состоит в том, что получение любого дохода в бизнесе чаще всего сопряжено с риском. Связь между этими двумя взаимосвязанными характеристиками прямо пропорциональная: чем выше требуемая или ожидаемая доходность, то есть отдача на вложенный капитал, тем выше и степень риска, связанная с возможным неполучением этой доходности; верно и обратное.

Категория риска в финансовом менеджменте принимается во внимание в различных аспектах: в приложении к оценке инвестиционных проектов, формированию инвестиционного портфеля, выбору тех или иных финансовых инструментов, принятию решений по структуре капитала, обоснованию дивидендной политики, оценке структуры затрат. Концепция временной неограниченности функционирования хозяйственного субъекта означает, что предприятие, однажды возникнув, будет существовать вечно. Эта концепция служит основой стабильности и определенной предсказуемости динамики цен на рынке ценных бумаг, дает возможность использовать фундаментальный подход для оценки финансовых активов, использовать принцип исторических цен при составлении бухгалтерских отчетностей. Смысл концепции имущественной и правовой обособленности субъекта хозяйствования состоит в том, что после своего создания этот субъект представляет собой обособленный имущественно-правовой комплекс, то есть его имущество и обязательства существуют обособленно от имущества и обязательств как его собственников, так и других предприятий. Хозяйствующий субъект является суверенным по отношению к своим собственникам. Эта концепция, связанная с концепцией агентских отношений, имеет важное значение для формирования у собственников правомочности своих требований к данному предприятию и оценки его имущества и финансового положения. В частности, одной из ключевых категорий во взаимоотношениях между предприятиями, с одной стороны, кредиторами, инвесторами и собственниками, с другой стороны, является право собственности. Это право означает абсолютное господство собственника над вещью и выражается в совокупном наличии прав владения, пользования и распоряжения данной вещью. В соответствии с данной концепцией любой актив, внесенный в качестве взноса в уставной капитал, поступает в собственность предприятия и, как правило, не может быть востребован собственником, например, в случае его выхода из состава собственников (учредителей).

Предпринимательский риск, управление денежными потоками

верх

Лекция 1. Фактор риска в управлении финансами

С введением в рассмотрение концепции риска, коренным образом меняется подход к оценке роли финансового менеджмента в системе управления предприятием. Основная цель управления – максимизация богатства собственников проявляется как в увеличении номинального собственного капитала, так и в росте рыночной капитализации бизнеса. Очевидно, что и тому и другому способствует повышение доходности вложенного капитала. Увеличивать стоимость предприятия можно только реализуя наиболее высокодоходные инвестиционные проекты. Роль финансового менеджера сводится к отбору и оценке наиболее перспективных проектов и поиску источников их финансирования. Вполне естественным может показаться предположение, что важнейшим критерием отбора как раз и является уровень доходности проекта.

При определении сущности риска приходится сталкиваться с определенными трудностями. Существуют различные подходы и мнения. Обусловлено такое многообразие, во-первых, многогранностью данного феномена; во-вторых, относительной неразработанностью проблемы; в-третьих, непредсказуемостью возможных факторов, оказывающих влияние на практическую деятельность людей. Но одно бесспорно присуще риску это то, что категория риска связана с неопределенностью в соотношении выигрыша и потерь, шансов на удачу и неуспех. Риск предстает как совокупность вероятных экономических, политических, нравственных и других позитивных и негативных последствий реализации выбранных решений. Вместе с тем риск органически связан с новаторской, инновационной экономической деятельностью. Хозяйствующий субъект постоянно находится в «ситуации риска». Особенно это свойственно рыночной экономике, где существует постоянная потребность выбора одного из нескольких вариантов, обладающих различными вероятностями осуществления. Рыночная экономика стимулирует достаточной доходностью. Таким образом, экономический риск выступает как форма деятельности хозяйствующих субъектов, в которой преодолевается неопределенность в ситуации неизбежной альтернативы, в процессе которой имеется возможность оценить вероятностные достижения желаемого результата.

Сущность риска в наиболее типичном виде проявляется в коммерческих, а из них - финансовых рисках. Финансовые риски связаны с вероятностью потерь каких-либо денежных сумм или их недополучением. В числе коммерческих рисков выделяют чистые и спекулятивные. Первые означают возможность получения убытка или нулевого результата, вторые - выражаются в вероятности получить как положительный, так и отрицательный результаты. Финансовый риск - это спекулятивный риск. Инвестор, осуществляя венчурное (рисковое) вложение капитала, предвидит два возможных результата: доход или убыток. Особенность финансового риска заключается в том, что вероятность поступления ущерба возможна при проведении каких-либо операций с фондовыми ценными бумагами. К финансовым рискам относятся:

- кредитный риск;

- процентный риск;

- валютный риск;

- риск упущенной возможности и др.

Финансовый риск связан с уровнем ожидаемой доходности, т.к. доходность имеет денежную форму выражения; Сущность риска проявляется в его функциях, которые он выполняет при реализации хозяйственных решений в условиях неопределенности. К числу таких функций относят регулятивную и защитную. Регулятивная функция риска носит противоречивый характер и выступает и двух формах: конструктивной и деструктивной. Конструктивная форма регулятивной функции риска проявляется в выполнении роли своеобразного катализатора с его активностью, устремленностью к прогрессу, поиску новаторских решений. Деструктивный характер регулятивной функции риска связан с принятием и реализацией решений с необоснованным риском, с волюнтаризмом и авантюризмом. Защитная функция риска также имеет две стороны: историко-генетическую и социально-правовую. Первая связана со средствами и возможностями защиты от н¬желательных последствий развития цивилизации. Вторая - заключается в обеспечении права новатора на риск. Инициативным людям нужна защита, экономические, по¬литические и правовые гарантии, предотвращающие ущерб работника, пошедшего на риск.

Центральное место в оценке риска занимают анализ и прогнозирование возможных потерь ресурсов, снижения доходности. Имеются в виду случайные, непредвиденные потери, возникающие вследствие отклонения реального хода деятельности от задуманной модели. Потери, возникающие в предпринимательской деятельности, разделяют на материальные, трудовые, финансовые, потери времени, специальные виды потерь. В финансовом менеджменте учитываются все виды возможных потерь, но специальный интерес вызывает анализ финансовых потерь. Финансовые потери имеют место при наличии прямого денежного ущерба, связанного с риском инвестиций, перерасходом денег, непредусмотренными платежами, утерей денежных средств и ценных бумаг, при неполучении или недополучении денег из обусловленных источников, неуплате покупателем поставленной ему продукции и т.д. Особые виды денежного ущерба возникают при растущей инфляции, изменении валютного курса денежной единицы и др. Финансовые потери могут быть окончательны¬ми, безвозвратными и временными, обусловленными замораживанием счетов, отсрочкой выплаты долгов и пр. При анализе потери из-за риска и доходности необходимо представить возможное поле ущерба, это позволит определить возможные источники риска, какие из них являются наиболее существенными. Исходя из общей оценки величины потерь, разграничивают вероятные потери на определяющие и побочные, второстепенные, мелкие. При исчислении количественных параметров риска берут во внимание в основном определяющие потери. Предсказуемые возможные потери рассматриваются как неизбежные расходы и включаются в расходную калькуляцию и учитываются в основном проекте. К специфичным относятся потери, вызванные несовершенством теории риска, некомпетентностью лиц, формирующих бизнес-план, осуществляющих расчет финансовых показателей.

Риск имеет место в любом инвестировании капитала. Риск - это объективное экономическое явление рыночной экономики. Ограниченность факторов производства (в том числе и капитала) вызывает в реальности их дефицит и способствует появлению риска как элемента общественного прогресса. Таким образом, инвестирование капитала и риск всегда взаимосвязаны. Вложение капитала в основном осуществляется путем приобретения акций предприятия-клиента или предоставлением ему ссуд. Рисковые инвестиции (венчурный капитал) обусловлены необходимостью финансирования мелких инновационных фирм в области новых технологий. Венчурный капитал выступает в качестве посредника при учредительстве стартовых наукоемких фирм, венчуров. Специализируясь на финансировании проектов с высокой степенью неопределенности, риска, фирмы венчурного капитала предоставляют инвестиции главным образом в обмен на основную часть акционерного капитала, создаваемого венчуром, это и предопределяет форму дохода на венчурный капитал - учредительскую прибыль. При перспективных вложениях капитала оценивается величина капитала со степенью риска.

Лекция 2. Классификация рисков

Эффективность организации управления риском в значительной мере определяется классификацией рисков. Научно обоснованная классификация рисков, распределение их на конкретные группы по определенным критериям дает возможность определить место каждого из них в общей системе рисков. Риски делят на две большие группы в зависимости от возможного результата: чистые и спекулятивны риски. Чистые риски означают возможность получения отрицательного или нулевого результата. К ним относятся природно-естественные, экологические, политические, транспортные и часть коммерческих рисков (имущественные, производственные, торговые). Спекулятивные риски выражаются в возможности получения как положительного, так и отрицательного результата. Это финансовые риски. Риски могут подразделяться в зависимости от основной причины их возникновения. Это риски природно-естественные (связанные со стихийными силами природы), экологические (вызванные загрязнением окружающей среды), политические (вызванные политическими событиями), транспортные (связанные с перевозками грузов), коммерческие (представляют опасность потерь в процессе хозяйственной деятельности). По структурному признаку коммерческие риски делятся на имущественные, производственные, торговые, финансовые, вызванные возможностью потерь в соответствующей сфере экономической деятельности. Финансовые риски подразделяются на два вида: риски, связанные с покупательной способностью денег, и риски, связанные с вложением капитала (инвестиционные риски). Риски, обусловленные покупательной способностью денег, делятся на следующие разновидности:

- инфляционные - риски того, что при росте инфляции денежные доходы обесцениваются быстрее, чем растут;

- дефляционные - риски того, что при росте дефляции происходит падение уровня цен, снижение доходов, ухудшение условий для развития предпринимательства;

- валютные - риски, представляющие собой опасность валютных потерь в связи с изменением курса одной валюты по отношению к другой;

- риск ликвидности - риск, связанный с возможностью потерь при реализации ценных бумаг или других товаров из-за изменения оценки их качества и потребительской стоимости.

Инвестиционные риски включают в себя следующие подвиды:

- риск упущенной выгоды - это риск наступления косвенного (побочного) ущерба в результате неосуществленного мероприятия;

- риск снижения доходности - возникает в результате уменьшения размеров процентов и дивидендов по вкладам, кредитам, портфельным инвестициям; риск снижения доходности включает в себя процентные и кредитные риски.

К процентным рискам относится опасность потерь коммерческими банками и другими финансово-кредитны¬ми учреждениями в результате превышения процентных ставок на привлеченные средства над ставками по предоставленным кредитам. Сюда относятся также риски потерь, которые могут понести инвесторы в связи с изменением дивидендов по акциям, процентных ставок на рынке по облигациям, сертификатам и другим ценным бумагам. Кредитный риск обусловлен опасностью неуплаты заемщиком основного долга и процентов. Кредитный риск может выступать и как разновидность рисковых прямых Финансовых потерь. Риски от прямых финансовых потерь включают в себя:

- биржевые риски, вызванные опасностью потерь от биржевых сделок;

- селективные риски, обусловленные неправильным выбором видов вложения капитала, вида ценных бумаг и т.п.;

- риск банкротства - опасность полной потери предпринимателем собственного капитала.

В зависимости от методов расчета риски бывают:

- комплексные (общие) риски включают оценку и прогнозирование величины риска и соблюдение экономических нормативов ликвидности;

- частный риск основывается на создании шкалы коэффициентов риска или взвешивания риска по отдельной операции или группами.

По возможности управления риски бывают открытые (не подлежащие регулированию) и закрытые (регулируемые) риски. К средствам управления рисками относятся:

- использование принципа взвешивания рисков;

- учет внешних рисков;

- осуществление систематического анализа финансового состояния клиента;

- проведение политики диверсификации.

В классификации рисков разграничивают рыночные и нерыночные риски, систематический и несистематический риск. Систематический и несистематический риск в сумме составляет общий риск инвестиций. Систематический риск - риск, связанный с изменчивостью курсов ценных бумаг, вызванный общерыночным колебанием цен. Он включает в себя процентный риск, риск инфляции, риск падения общерыночных цен. Несистематический риск включает в себя отраслевой риск (вызываемый изменением ситуации в той или иной отдельно взятой отрасли) и финансовый риск (зависит от соотношения собственных и заемных средств в структуре ресурсов предприятия).

В классификационной системе рисков в последнее время особое внимание уделяется хеджированию. Термин «хеджирование» используется в банковской, биржевой и коммерческой практике для анализа различных методов страхования валютных рисков. Хедж (англ. hedge - изгородь, ограда) - контракт, который служит для страховки от рисков изменения валютных курсов. Хозяйствующий субъект, осуществляющий хеджирование, называется «хеджер». Существует две операции хеджирования: хеджирование на повышение, хеджирование на понижение. Хеджирование на повышение, или хеджирование покупкой, - это биржевая операция по покупке срочных контрактов или опционов, применяется при ожидании повышения цен (курсов). Хеджирование на понижение, или хеджирование продажей, - это биржевая операция с продажей срочного контракта, применяется при предположении совершить в будущем продажу товара, и хеджер страхует себя от возможного снижения цен. Хеджер стремится снизить риск, связанный с неопределенностью цен на рынке, но сам риск не исчезает, он перекладывается на спекулянта, идущего на заранее рассчитанный риск. Спекулянты на рынке срочных контрактов играют большую, в значительной степени, положительную роль.

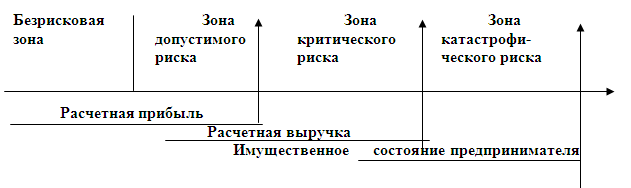

Лекция 3. Качественная и количественная оценка (измерение) рисков

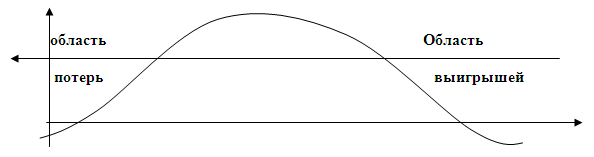

Риск является вероятностной категорией и поэтому целесообразно характеризовать его как вероятность возникновения определенного уровня потерь. При всесторонней оценке риска следовало бы устанавливать для каждого абсолютного или относительного значения возможных потерь соответствующую вероятность возникновения такой величины. Построение такой таблицы или кривой вероятностей потерь является исходной средней оценкой риска. Практически же приходится ограничиваться менее сложными подходами, оценивая риск по одному или нескольким показателям, критериям более обобщенного характера, наиболее важным для суждения о целесообразности риска. С этой целью выделяются области, или зоны риска в зависимости от величины потерь. Схематически эти зоны изображены на рисунке 1. Область, в которой потери не ожидаются (или возможны нулевые потери) называется безрисковой Зоной. Зона допустимого риска - это область, в пределах которой предпринимательская деятельность считается достаточно эффективной. Границы допустимого риска соответствуют уровню потерь, позволяющему получить прибыль. Зона критического риска опасная область риска, здесь возможны потери, не позволяющие рассчитывать на ожидаемую величину прибыли.

Катастрофический риск - область потерь, которые по своей величине могут достигать уровня всего имущества предпринимателя. Более полное представление о риске дает кривая распределения вероятностей потерь. Это графическое изображение зависимости вероятных потерь от их уровня показывает насколько вероятно возникновение тех или иных потерь (рис. 2).

Если при оценке риска удается построить не всю кривую вероятностей риска, а лишь установить характерные точки, то задачу оценки можно считать успешно решенной. Для построения кривой вероятностей возникновения потерь используют статистический, экспертный, расчетно-аналитический способы. Статистический способ основан на изучении статистики потерь, имевших место в практике, в результате устанавливается частота появления определенных уровней потерь. Здесь имеются особенности, которые следует учитывать. Определяя частоту возникновения некоторого уровня потерь путем деления числа соответствующих случаев на их общее число, необходимо включать в общее число случаев и те сделки, с которых потерь не было. Иной расчет может дать в результате завышения угрозу риска. Экспертный способ (метод экспертных оценок) основан на обработке мнений опытных специалистов. Можно ограничиться получением экспертных оценок вероятностей определенного уровня потерь в четырех характерных точках, т.е. установить экспертным путем показатели наиболее вероятных, допустимых, критических и катастрофических потерь (имея в виду, как их уровни, так и вероятности). Ясно, что при небольшом массиве оценок график часто будет недостаточно представителен и кривую вероятностей можно будет построить лишь приблизительно. Расчетно-аналитический метод базируется на теоретических представлениях. Однако прикладные математические методы оценочных расчетов производственного, коммерческого, финансового рисков пока не созданы.

Величина риска, или степень риска, измеряется двумя критериями: средне ожидаемое значение, колеблемость (изменчивость) возможного результата. Средне ожидаемое значение- это значение величины события, которое связано с неопределенной ситуацией. Рассчитывается оно как средневзвешенное для всех возможных результатов, где вероятность каждого результата используется в качестве частоты или веса соответствующего значения. Среднее ожидаемое значение измеряет результат, который мы ожидаем в среднем. Средняя величина является обобщенной количественной характеристикой и не позволяет принять решение в пользу какого-либо варианта. Для окончательного принятия решения необходимо измерить колеблемость показателей. Колеблемость возможного результата есть степень отклонения ожидаемого значения от средней величины. Для этого на практике применяют два критерия: дисперсию и среднее квадратическое отклонение. Дисперсия - это среднее взвешенное из квадратов отклонений действительных результатов от средних ожидаемых:

$$ G^2=\frac{\sum(x-\bar x)^2*n}{\sum n}$$где

- $G^2$- дисперсия;

- $x$ - ожидаемое значение для каждого случая наблюдения;

- $\bar x$ - среднее ожидаемое значение;

- $n$ - число случаев наблюдения.

Дисперсия и среднее квадратическое отклонение являются мерилами абсолютной колеблемости. Для анализа используется коэффициент вариации. Коэффициент вариации - это отношение среднего квадратического отклонения к среднему ожидаемому значению.

$$ V=\frac{G}{\bar x} *100$$где

- $V$ - коэффициент вариации;

- $G$ - среднее квадратическое отклонение;

- $\bar x$ - среднее ожидаемое значение.

Коэффициент вариации - относительная величина. С его помощью можно сравнивать колеблемость признаков, выраженных и в разных величинах измерения. Коэффициент вариации может изменяться от $0$ до $100$. Установлена следующая качественная оценка различных значений коэффициента вариации: до $10\%$ - слабая колеблемость; $10-25\%$ - умеренная колеблемость; свыше $25\%$ - высокая колеблемость. Степень риска при вложении капитала может выражаться различными критериями, в частности, капиталоотдачей и рентабельностью капитала. Капиталоотдача, или скорость обращения капитала, определяется отношением объема выручки к вложенному капиталу и выражается числом оборотов.

$$ К_о=\frac{Т}{К}$$где

- $К_о$ - капиталоотдача, оборот;

- $Т$ - выручка, получаемая от использования вложенного капитала за определенный период (обычно за год),руб.;

- $К$ - сумма вложенного капитала, руб.

Рентабельность капитала, или норма прибыли на вложенный капитал, определяется процентным отношением прибыли к капиталу

$$ Р_к=\frac{П}{К}*100$$где

- $Р_к$- рентабельность капитала (норма прибыли на вложенный капитал), %

- $П$ - сумма прибыли, получаемая от использования вложенного капитала за определенный период (обычно в год), руб.;

- $К$ - сумма вложенного капитала, руб.

Рентабельность произведенного и реализованного товара измеряется процентным отношением прибыли к объему выручки.

$$ Р_т=\frac{П}{Т}*100$$где

- $Р_т$ - рентабельность произведенного и реализованного товара, %;

- $П$ - прибыль, полученная от производства и реализации товара,(т.е. от использования вложенного капитала) за определенный период;

- $Т$ - выручка от реализации произведенного товара (т.е. полученная от использования вложенного капитала) за определенный период, руб.

Связь между приведенными показателями выражается в следующей формуле:

$$ \frac{П}{К}=\frac{T}{К}*\frac{П}{Т}, или Р_к=К_о*Р_т $$

Лекция 4. Способы снижения финансового риска

Финансовые риски снижаются посредством ряда средств и способов. К ним прежде всего относятся: избежание, удержание, передача, снижение степени. Избежание риска - уклонение от мероприятия, связанного с риском. Оно сопровождается зачастую отказом от получения прибыли. Удержание риска означает перекладывание ответственности за финансовый риск другому субъекту, например, страховому обществу. Снижение степени риска - сокращение вероятности и объема потерь. Выбор конкретного средства разрешения финансового риска обусловлен выполнением следующих принципов:

- нельзя рисковать большими средствами, чем составляет объем собственного капитала;

- необходимо предусматривать последствия риска;

- нецелесообразно рисковать многим ради малого.

При реализации первого принципа инвестору нужно прежде чем вкладывать капитал, определить максимально возможный объем убытка по данному риску; сопоставить его с объемом вкладываемого капитала; сопоставить его со всеми собственными финансовыми ресурсами. Объем убытка от вложения капитала может быть равен объему данного капитала, быть меньше или больше его. Объем убытка при прямых инвестициях, как правило, равен объему венчурного капитала. При портфельных инвестициях, т.е. покупке ценных бумаг, объем убытка обычно меньше суммы затраченного капитала. Соотношение максимально возможного объема убытков и объема собственных финансовых ресурсов инвестора представляет собой степень риска, ведущего к банкротству. Степень риска измеряется с помощью коэффициента риска:

$$ К_р=\frac{У}{С}$$где

- $К$ - коэффициент риска;

- $У$ - максимально возможная сумма убытка;

- $С$ - объем собственных финансовых ресурсов с учетом известных поступлений средств, руб.

Исследование рисковых мероприятий, проведенных одним из авторов трудов о финансовом риске - Балабановым И.Т. - показало, что оптимальный коэффициент риска составляет $0,3$, а коэффициент риска, ведущий к банкротству инвестора - $0,7$ и выше. В соответствие со вторым принципом инвестор должен знать максимальную величину убытка, к чему это может привести, и решить отказаться ли от риска, принять риск на свою ответственность или передать его другому лицу. Третий принцип особенно проявляется при передаче риска другому лицу. В этом случае инвестор должен определить приемлемое для него соотношение между страховой премией и страховой суммой. Страховая премия, или страховой взнос, - это плата страхователя страховщику за страховой риск. Страховая сумма - это денежная сумма, на которую застрахованы материальные ценности (жизнь, здоровье и др. страхователя). Для снижения степени финансового риска применяются различные методы:

- диверсификация;

- приобретение дополнительной информации о выборе и результатах;

- лимитирование;

- страхование и др.

Диверсификация - это процесс распределения инвестируемых средств между различными, не связанными между собой, объектами. На принципе диверсификации базируется деятельность инвестиционных фондов, продающих клиентам свои акции, а полученные средства вкладывающие в различные ценные бумаги, приносящие устойчивый доход. Инвестору необходима достаточно полная и достоверная информация, чтобы снизить риск и просчитать лучший прогноз. Поэтому информация становится ценным товаром и за нее необходимо заплатить. Стоимость полной информации рассчитывается как разница между ожидаемой стоимостью какого-либо приобретения, при наличии полной информации и ожидаемой стоимостью при неполной информации. Лимитирование - это установление лимита, т.е. предельных сумм расходов, применяется банками при выдаче ссуд, при заключении договора на овердрафт и т.п.; хозяйствующими субъектами - при продаже товаров в кредит, предоставлении займов; инвесторами - при определении сумм вложения капитала и т.п. Страхование заключается в том, что инвестор отказывается от части доходов, чтобы частично или полностью избежать риска. Страхование риска является одним из наиболее распространенных и применяемых способов снижения его степени. Сумма страхового возмещения определяется различными способами в зависимости от системы страхования. При страховании по действительной стоимости имущества сумма страхового возмещения определяется как фактическая стоимость имущества на день заключения договора. В этом варианте страховое возмещение равно величине ущерба. При страховании по системе пропорциональной ответственности величина страхового возмещения определяется по формуле:

$$ В=\frac{С*У}{Ц}$$где

- $В$ - величина страхового возмещения, руб.;

- $С$ - страховая сумма по договору, руб.;

- $У$ - фактическая сумма ущерба, руб.;

- $Ц$ - стоимостная оценка объекта страхования, руб.

Вероятность риска деятельности самого страховщика определятся следующими показателями:

- частота страховых событий - это количество страховых случаев на один объект страхования;

- коэффициент коммуляции риска исчисляется отношением числа пострадавших объектов к числу страховых событий;

- убыточность страховой суммы - это отношение суммы выплаченного страхового возмещения к страховой сумме всех объектов страхования;

- тяжесть ущерба показывает, какая часть страховой суммы уничтожена; она определяется по формуле:

$$ У=\frac{В*n}{С*m}$$где

- $В$ - сумма выплаченного страхового возмещения, руб.;

- $n$ -число объектов страхования, ед.;

- $С$ - страховая сумма;

- $m$ - число пострадавших объектов в результате страхового случая.

В Западной экономике применяется метод оценки рисков при вложении средств в ценные бумаги, который имеет название «модель анализа колебания цен». Он основан на определении степени риска путем сравнения колебания цен на различные виды ценных бумаг или всего портфеля фондовых ценностей с колебаниями общественного уровня цен на фондовом рынке за определенный период времени. Отношение величины изменения цен на отдельные фондовые инструменты или цены всего портфеля ценных бумаг к величине изменения уровня цен на рынке ценных бумаг за один и тот же период времени (в %) обозначается через коэффициент «бета» (чем выше показатель «бета», тем больше вероятность получить высокую прибыль на инвестированный капитал, но при этом повышается и степень рискованности вложений в ценные бумаги). В целом, с учетом коэффициента «бета» норма прибыльности от инвестирования конкретного вида ценных бумаг рассчитывается по следующей формуле:

$$ К_i = К_{бр} +(К_с - К_{бр})* в_i $$где

- $К_i$ - ожидаемая норма прибыли от инвестирования в i-й вид ценных бумаг;

- $К_{бр}$ - безрисковая норма доходности (обеспечивается вложением средств в государственные ценные бумаги);

- $К_с$ - среднерыночная норма прибыльности;

- $в_i$ - коэффициент «бета» i-го вида ценных бумаг.

Классификация инвесторов в зависимости от их отношения к риску.

Хозяйствующие субъекты и граждане, осуществляющие вложения капитала, по-разному относятся к риску. В соответствие со степенью риска все субъекты подразделяются на предпринимателей, инвесторов, спекулянтов, игроков. Предприниматель вкладывает свой собственный капитал при известном риске. Инвестор осуществляет вложение капитала большей частью чужого, что обусловливает стремление его к минимизации риска. Спекулянт готов идти на определенный, заранее рассчитанный риск. Игрок - это тот, кто готов идти на любой риск (ва-банк).

Риск присущ любым видам вложения капитала. Но можно выделить капитал, который напрямую связан с риском. Это венчурный капитал. Венчурный капитал, или рисковые инвестиции, - это инвестиции в форме выпуска новых акций, производимых в новых сферах деятельности, связанный с большим риском. Венчурный капитал инвестируется в несвязанные между собой проекты в расчете на быструю окупаемость вложенных средств. За рубежом создаются независимые компании рискового капитала, привлекающие средства множества инвесторов и создающие фонд венчурного капитала. Фонд венчурного капитала имеет форму партнерства, в которой фирма-организатор фонда вносит обычно $1\%$ капитала, но несет полную ответственность за управление фирмой.

Лекция 5. Риск-менеджмент

На величину риска можно воздействовать через финансовый механизм с помощью приемов финансового менеджмента и особой стратегии. Риск-менеджмент является частью финансового менеджмента. Конечная цель риск-менеджмента соответствует целевой функции предпринимательства. Риск-менеджмент включает в себя две подсистемы: управляемая подсистема (объект управления) и управляющая подсистема (субъект управления). Объект управления в риск-менеджменте - это риск, рисковые вложения капитала и экономические отношения между хозяйствующими субъектами в процессе реализации риска. Субъект управления в риск-менеджменте - это специальная группа людей, которая посредством способов и приемов осуществляет целенаправленное функционирование объекта управления. Риск-менеджмент осуществляет следующие функции:

- функции объекта управления: разрешение риска, рисковые вложения капитала, работы по снижению величины риска, процессы страхования риска, экономические отношения и связи между субъектами хозяйственного процесса;

- функции субъекта управления: прогнозирование организация, регулирование, координация, стимулирование, контроль.

- риск-менеджмент выступает в качестве самостоятельного вида профессиональной деятельности, которую осуществляют институты специалистов, страховые компании, финансовые менеджеры, менеджеры по риску, специалисты по страхованию и др.

Риск-менеджмент включает стратегию и тактику управления. Стратегия управления риском предполагает направление и способ использования средств для достижения цели. Тактика - это конкретные методы и приемы для достижения цели в конкретных условиях.

Лекция 6. Экономическая природа и классификация денежных потоков

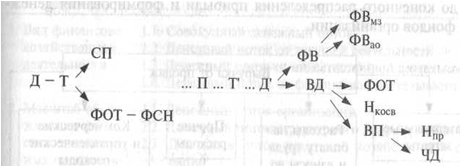

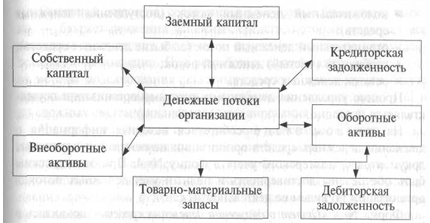

Денежный поток («cash-flow») организации представляет собой совокупность поступлений (притоков) и выплат (оттоков) денежных средств за определенный период времени. Другими словами — это движение денежных средств, распределенное во времени и пространстве. Качественная характеристика денежных потоков может быть оценена циклической последовательностью хозяйственных процессов, происходящих в организации. Основные направления движения денежных потоков, отражающие цикличность движения денежных средств, представлены на рис. 3.

- $Д$ — первоначально авансированные денежные средства;

- $Т$ — товарная форма стоимости;

- $СП$ — средства производства (орудия и предметы труда);

- $ФОТ$ — фонд оплаты труда работников организаций;

- $ФСН$ — фонды специального назначения;

- $П$ — производительная форма стоимости (процесс производства товаров);

- $Т'$ — товарная форма стоимости, полученная в результате процесса производства (товары на складе и в отгрузке);

- $Д'$ — денежная форма стоимости в форме выручки от продажи товаров (товары на складе и товары отгруженные);

- $ВД$ — валовой доход;

- $ФВ$ — фонд возмещения;

- $ФВ_{МЗ}$ — фонд возмещения материальных затрат;

- $ФВ_{ао}$ — амортизационные отчисления (износ основных средств и нематериальных активов);

- $ФОТ$ — фонд оплаты труда и взносы во внебюджетные фонды в составе выручки от продажи товаров;

- $ВП$ — валовая прибыль;

- $Н_{косв}$ — косвенные налоги;

- $Н_{пр}$ — налог на прибыль;

- $ЧД$ — чистый доход организации в форме прибыли.

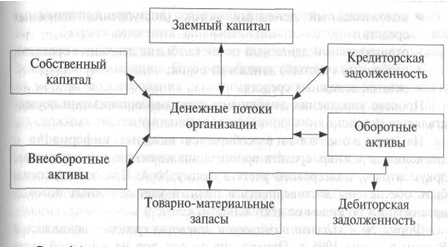

В процессе кругооборота капитал переходит из денежной формы в производительную, товарную и снова в денежную. В каждый момент времени отдельные части капитала находятся только в одной форме. Однако ни одна форма капитала в процессе кругооборота не существует без других, и такое единство всех форм капитала предопределяет непрерывность процесса его движения. Направление движения денежных потоков в организации показано на рис. 4 с момента получения выручки от реализации товаров до конечного распределения прибыли и формирования денежных фондов организации.

Разнообразие хозяйственных операций в условиях рынка обусловливает наличие самых различных видов денежных потоков. Рассмотрим классификацию денежных потоков организации.

- Вид финансово-хозяйственной деятельности

- Совокупный денежный поток

- Денежный поток от текущей деятельности

- Денежный поток от инвестиционной деятельности

- Денежный поток от финансовой деятельности

- Масштаб обслуживания финансово-хозяйственных процессов

- Денежный поток организации

- Денежный поток структурного подразделения

- Денежный поток отдельной хозяйственной операции

- Оценка стоимости компании

- Чистый (свободный) денежный поток

- Валовой денежный поток

- Инвестиционный денежный поток

- Денежный поток от неосновной деятельности

- Финансовый поток

- Направление движения

- Входящий денежный поток (приток)

- Исходящий денежный поток (отток)

- Форма осуществления

- Безналичный денежный поток

- Наличный денежный поток

- Продолжительность

- Краткосрочный денежный поток

- Долгосрочный денежный поток

- Достаточность объема

- Избыточный денежный поток

- Оптимальный денежный поток

- Дефицитный денежный поток

- Плановость

- Планируемый денежный поток

- Непланируемый денежный поток

- Непрерывность формирования в рассматриваемом периоде

- Регулярный денежный поток

- Дискретный денежный поток

- Оценка во времени

- Текущий денежный поток

- Будущий денежный поток

- текущая деятельность — деятельность организации, преследующая извлечение прибыли в качестве основной цели производства продукции, выполнение работ, оказание услуг;

- инвестиционная деятельность — деятельность организации, связанная с капитальными вложениями во внеоборотные активы, а также с их продажей, осуществлением долгосрочных финансовых вложений в другие организации, выпуском ценных бумаг долгосрочного характера;

- финансовая деятельность — деятельность организации, связанная с осуществлением краткосрочных финансовых вложений, выпуском ценных бумаг краткосрочного характера, погашением ранее приобретенных краткосрочных облигаций и т.п.

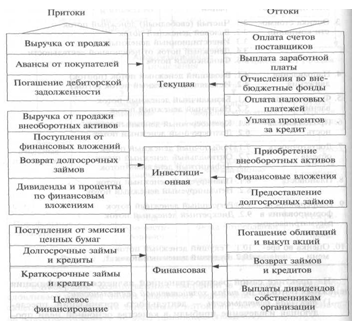

Состав денежных потоков по видам деятельности представлен на рис. 5.

Второй наиболее значимый признак классификации — масштаб обслуживания финансово-хозяйственных процессов, в котором обобщающим показателем выступает денежный поток организации. Он характеризуется поступлением и использованием денежных средств на уровне организации в целом. Следующий признак классификации является одним из последних достижений западной финансовой науки и применяется для оценки стоимости компании.

Свободный денежный поток представляет собой излишек денежных средств от производственно-инвестиционной деятельности, доступный для распределения между всеми инвесторами (акционерами и кредиторами). Эта разница между денежным потоком от основной деятельности и величиной валовых инвестиций используется в следующих направлениях:

- на выплату процентов кредиторам (из чистой прибыли);

- на погашение основной суммы долга;

- на выплату дивидендов акционерам;

- на выкуп акций у акционеров;

- на вложение средств в ликвидные ценные бумаги.

- Валовой денежный поток — совокупный поток денежных средств, создаваемый организацией и доступный для реинвестирования на поддержание и развитие бизнеса.

- Инвестиционный денежный поток совпадает по своей сути с денежным потоком от инвестиционной деятельности.

- Денежные потоки, возникающие в результате финансовой деятельности организации, называются финансовыми потоками. Они соответствуют свободному денежному потоку и представляют собой сальдо от притоков (привлечение дополнительного акционерного и паевого капиталов, поступления новых кредитов и займов, доходы от долевого участия, средства, поступившие в порядке безвозмездного целевого финансирования) и оттоков всем инвесторам организации (собственникам — выплата дивидендов, кредиторам — процентов по кредитам и займам).

По направлению движения денежных средств потоки подразделяются на входящие и исходящие. Входящий денежный поток (приток) характеризуется совокупностью поступлений денежных средств в организацию за определенный период времени. Исходящий денежный поток (отток) характеризуется совокупностью выплат денежных средств организации за этот же период времени. В зависимости от объемов поступлений и расходовании денежных средств различают избыточный, дефицитный и оптимальный денежные потоки.

- Избыточный денежный поток характеризуется превышением поступления денежных средств над текущими потребностями организации и образованием высокой положительной величины чистого остатка денежных средств, которую организация не использует в своей деятельности.